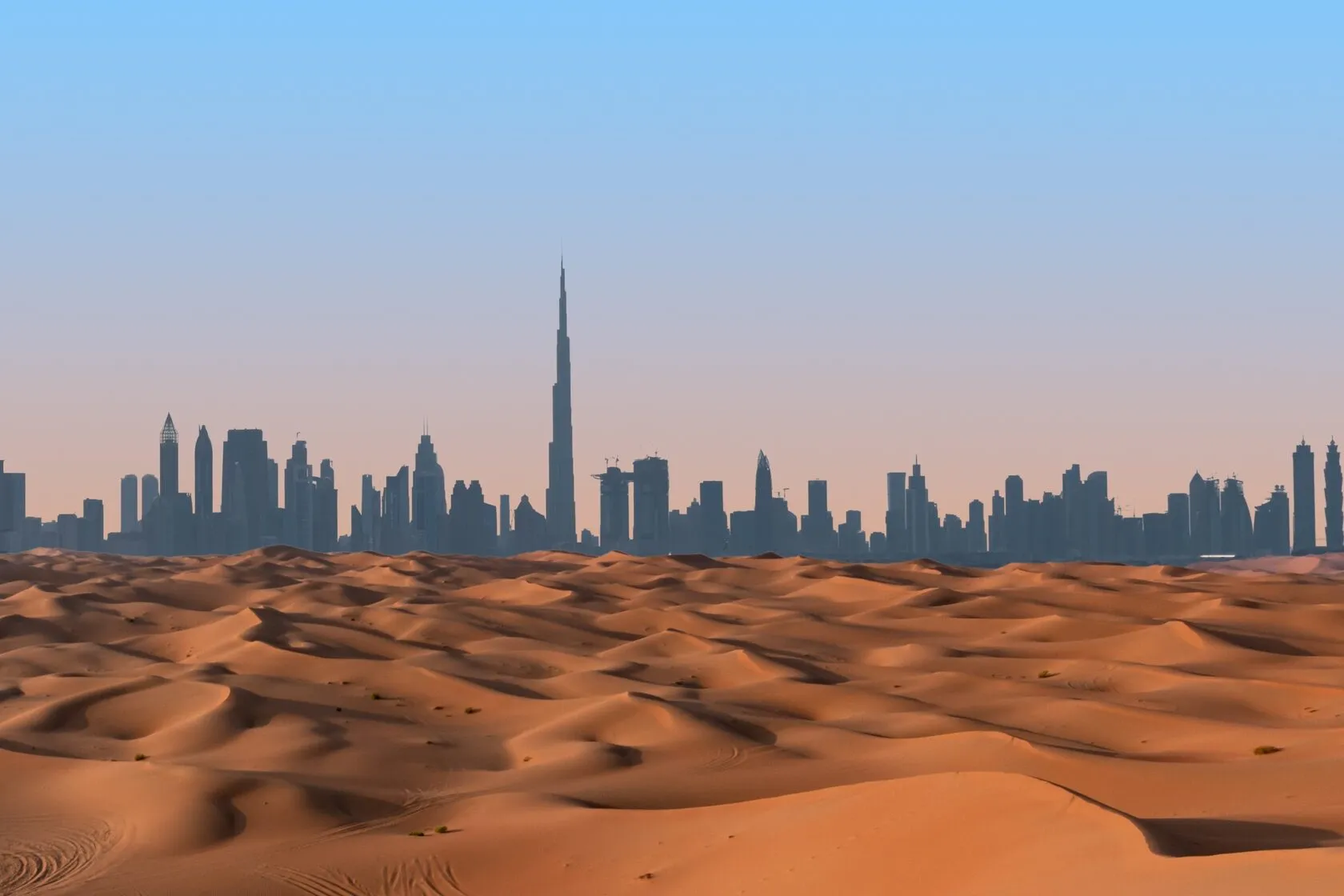

Рынок недвижимости в ОАЭ стремительно растет уже не один год. Особенно после того, как местное правительство позволило вступать в 100% право собственности жителям из других стран. Выгоды вложений в недвижимость страны очевидны: как минимум жилье можно выгодно продать или получать пассивный доход от аренды квартиры. Кроме того ОАЭ не зря считаются райским местом для жизни: здесь комфортные и безопасные условия, стабильная экономика, высокий уровень сервиса в частных и государственных учреждениях, ну и конечно, потрясающее курорты.

Но как быть, если у вас есть только половина суммы? Можно оформить кредит на недвижимость — в ОАЭ такая возможность предоставляется как местным, так и иностранцам. Расскажем, какие условия понадобится для этого соблюсти, какие шаги пройти и другие важные нюансы.

Условия получения ипотеки в Дубае для иностранцев

Ипотеку можно оформить в одном из местных банков, выполнив следующие условия:

- трудоустроиться в одну из компаний ОАЭ или открыть собственное предприятие на территории страны;

- подтвердить законность происхождения средств и стабильность доходов, предоставив выписку из банка за последние 12 месяцев;

- если у вас компания — нужно будет пройти аудиторскую проверку бизнеса;

- внести первоначальный взнос — для иностранцев без статуса резидента сумма составляет от 50% стоимости жилья; если у вас есть ВНЖ, то достаточно будет и 20%;

- пребывать в возрасте от 21 до 65 лет; при этом выплаты по ипотеке должны закончиться до начала оформления пенсии;

- иметь достаточную сумму для жизни в ОАЭ после выплаты ипотеки, а именно — не менее $900 на каждого члена семьи в месяц.

Особенности оформления ипотеки нерезидентам

Безусловно, если вы успели получить ВНЖ за особые заслуги в науке, бизнесе, искусстве или благодаря инвестированию в недвижимость ранее, получить кредит на жилье будет проще. Банки менее охотно дают займы нерезидентам и тщательнее проверяют последних, ставят дополнительные условия.

Далее рассмотрим, что нужно знать при оформлении ипотеки помимо требований, озвученных выше.

Неочевидные нюансы при взятии ипотеки

- Обязательно уточняйте форму владения имуществом — иностранные граждане могут покупать недвижимость только на земельных территориях freehold, большая часть из них находится в Дубае.

- Ипотека на строящиеся объекты обусловлена сроком строительства — можно выбирать только те варианты, которые будут сданы в эксплуатацию не позднее, чем через два года после взятия кредита.

- Учитывайте дополнительные затраты — при оформлении кредита понадобится оформить страховку на случай потери трудоспособности или доходов в размере 0,5-1% и титульную страховку — стоимостью до 0,05%. Последний вид страхования защищает покупателя недвижимости (кредитора) от возможных претензий к праву собственности, возникших до завершения сделки.

- За рассмотрение заявки и одобрение ипотеки банку тоже нужно будет оплатить 1% от стоимости объекта. Сумма вносится сразу, но возвращается клиенту в случае отказа.

- Не исключено, что ставки по кредитам будут выше или станут невыгодными условия погашения, поэтому условия важно тщательно изучать и сравнивать предложения.

Размер ставок

Обычно банки выдают кредиты на жилье под 2,5-3% годовых. Однако ипотека в Дубае для нерезидентов может быть предложена по более высоким ставкам: от 3,5 до 7%. При этом банк может покрыть до 80% сумы для резидентов и 50% — для нерезидентов. Максимальный срок кредитования составляет 25 лет. Минимальный — обычно от 3 лет.

Какие факторы влияют на размер процентной ставки?

Как во всех банках мира, в ОАЭ предлагают два вида ставок: фиксированную и дифференцированную (плавающую).

| Тип | Описание |

|---|---|

| Фиксированная ставка | Эта ставка остаётся неизменной на протяжении определённого периода или всего срока кредита. Такой подход даёт заемщику уверенность в стабильных ежемесячных платежах, защищая от колебаний рыночных ставок. Это особенно удобно для тех, кто предпочитает предсказуемость и избегает финансовых рисков. Фиксированная ставка выгодна при долгосрочном кредитовании. |

| Плавающая ставка | Эта процентная ставка может изменяться в зависимости от рыночных условий, уровня инфляции и других факторов. В результате платежи могут снижаться или увеличиваться. С одной стороны — это может влиять на увеличение стоимости объекта, с другой — при благоприятных рыночных условиях может привести к снижению расходов на обслуживание кредита. Плавающая ставка привязана к базовой ставке Центрального банка. Например, в течение 2023 года она колебалась в пределах 4-7%, затем выровнялась до отметки 5%. Обычно дифференцированная ставка применима к кредитованию на небольшой срок — до 5 лет. |

Какие документы нужны для получения ипотеки?

Для получения ипотеки в Дубае обычно требуются следующие документы:

- Заявление на получение кредита.

- Документы для подтверждения личности.

- Копия резидентской визы: если у вас есть ВНЖ в ОАЭ.

- Справка о составе семьи.

- Трудовой контракт или письмо от работодателя: для подтверждения занятости.

- Выписки из банковского счета: за последние 6 месяцев для подтверждения доходов.

- Налоговая декларация.

- Кредитная история: может потребоваться для оценки финансового состояния. Заемщику не запрещено иметь другие кредиты, главное, чтобы после их выплаты оставалось достаточно средств на проживание или содержание семьи.

Некоторые банки могут запросить дополнительные документы в зависимости от условий и конкретной программы ипотечного кредитования.

Процесс оформления ипотеки пошагово

Теперь рассмотрим шаги, которые понадобятся для получения кредита, и сориентируем, сколько времени оформляется ипотека в ОАЭ.

- Выбор банка.

- Подбор объекта недвижимости.

- Проведение независимой экспертизы.

- Получение средств и плана погашения кредита.

- Регистрация права собственности.

Выбор банка

Если вы уже работаете или открыли бизнес в ОАЭ, то наверняка сотрудничаете с каким-то банком. Конечно, финансовое заведение, в котором у вас есть банковский счет, охотнее откроет вам кредитную линию. Однако все же стоит ознакомиться и с другими предложениями: ставки в других банках могут быть выгоднее и условия получения ипотеки — лояльнее.

Обычно на то, чтобы определиться с выбором достаточно двух дней. На получение одобрения от банка на кредит понадобится ещё около недели. За это время сотрудники банка проверят предоставленную информацию, ознакомятся с вашей кредитной историей, оценят платежеспособность.

Важно указать в заявке все дополнительные источники дохода, если они есть, а также предоставить информацию, каким образом были заработаны средства на первоначальный взнос. Это могут быть накопления на банковском счёте, доходы от бизнеса, средства, полученные в результате продажи имущества и т. д. Главное — эти деньги не должны быть заёмными, взятыми в кредит или полученными незаконным путем.

Подбор объекта недвижимости

Чтобы подобрать объект недвижимости для ипотеки в ОАЭ, важно учесть следующие моменты:

- Расположение. Оцените, вам нужны районы с развитой инфраструктурой и перспективами роста или достаточно более скромных условий.

- Тип объекта. Определитесь, нужна вам жилая или коммерческая недвижимость.

- Бюджет. Рассчитайте доступный бюджет с учётом возможной ипотеки и дополнительных затрат.

- Застройщик. Выбирайте объекты от надёжных застройщиков с хорошей репутацией.

- Рентабельность. Проанализируйте потенциал роста цен и доход от аренды, если планируете получать доход от инвестиций.

Это поможет найти объект, соответствующий вашим финансовым и инвестиционным целям. С подбором недвижимости вам также могут помочь риелторы. Поскольку банк все равно будет запрашивать оценку объекта, лучше обращаться к профессионалам. Так вы сможете быть уверены, что цена не завышена или не занижена и сможете правильно рассчитать примерные затраты.

В среднем выбор недвижимости занимает у клиентов около месяца. И окончательное решение принимается в случае, если банк одобрит заявку.

Проведение независимой экспертизы

После получения предварительного банковского одобрения и выбора объекта, покупатель подписывает договор с намерением приобретения недвижимости. Далее он вносит необходимую сумму на депозит в виде чека. После этого необходимо подобрать эксперта для оценки имущества из лицензированной компании, которой банк доверяет.

Эксперт должен предоставить отчет с преимуществами и недостатками недвижимости, соответствие объекта рыночной стоимости. После получения отчета банк принимает окончательное решение о предоставлении кредита.

Услуги экспертизы — около 2,5-3 тыс. AED и 5% НДС — оплачивает заемщик. Прохождение данного шага обычно занимает 2-3 недели.

Получение средств и плана погашения кредита

После прохождения предыдущих шагов, банк выплачивает продавцу оставшуюся сумму и выдает график погашения платежей заемщику. Для безопасности проведения сделки, средства покупателя и банка бронируются на отдельном эскроу-счёте. Уже со следующего месяца нужно будет начать выплату по ипотеке. Сроки выплаты и проценты зависят от выбранной ставки: плавающей или фиксированной. Обычно вид ставки зависит от сроков кредитования: последняя, например, выгоднее для тех, кто берет ипотеку от 10 до 25 лет.

Регистрация права собственности

Покупатель, продавец и банк регистрируют сделку в департаменте, после чего право собственности сразу официально переходит покупателю, ему передаются ключи от квартиры. Однако в свидетельстве ставится отметка «Заложено в пользу…». Только после полного погашения покупателем задолженности перед банком, владельцу выдается новый документ о владении имуществом, уже без отметки.

Если грамотно распределить время, одновременно оформляя документы, подыскивая варианты жилья и банков, ипотека в ОАЭ будет оформлена максимум в течение месяца после начала поиска объекта. По крайней мере, при обращении в нашу компанию, ваш вопрос точно будет решен в сжатые сроки.

Последствия просрочки выплат

Перед тем, как купить квартиру в Дубае в ипотеку, каждый заемщик должен помнить о необходимости четко выполнять возложенные на него обязательства. В противном случае его ждут неприятности: в ОАЭ к нарушениям законов относятся очень строго. Как минимум при просрочке на 30 дней можно получить отметку кредитора в личном деле клиента. Взять какой-либо кредит после этого будет практически невозможно. Также банк может начислить штраф, поднять кредитную ставку или подать в суд для взыскания задолженности.

Если просрочка затягивается, банк может инициировать процесс изъятия и продажи имущества для погашения долга. А после покрытия всех платежей высока вероятность, что нерезидента просто депортируют из страны без права въезда.

Дополнительные расходы при оформлении недвижимости

Все расходы по оформлению сделки также ложатся на покупателя. Исключение — 4% регистрационный сбор Департамента Дубая. В некоторых случаях он может быть поделён пополам между продавцом и покупателем.

Итого придется ещё оплатить:

- Административный сбор за регистрацию ипотеки. Обычно 0,25% от суммы ипотеки плюс фиксированная плата (около 290 дирхамов).

- Сбор за выпуск сертификата собственности. Около 580 дирхамов.

- Комиссия агенту недвижимости. Обычно 2% от стоимости объекта. Без агента сделки в ОАЭ не проводятся.

- Нотариальные сборы. Оплата услуг нотариуса за заверение договоров и легализацию документов (при необходимости). Стоимость нужно уточнять: обычно от 1600-2000 AED за документ плюс 5% НДС и административные сборы.

Как упростить процесс получения ипотеки?

Даже если вы уже прожили в стране несколько месяцев или пару лет, все равно получение кредита на квартиру окажется непростой задачей, которая может затянуться на месяцы.

Ведь даже хорошая статья, в которой раскрыто оформление ипотеки пошагово не заменит юридической консультации.

За 10 лет работы на рынке Эмиратов наша лицензированная компания Dynasty Business Adviser помогла переехать в эту страну нескольким тысячам иммигрантов. Многие здесь осели, нашли работу, открыли бизнес и начали покупать жилье, офисы. Помогая клиентам сначала с оформлением документов, мы поняли, как сложно человеку решать вопросы с ипотекой в ОАЭ: необходима помощь широкого спектра специалистов, от риелторов до нотариусов. Поэтому разработали пакетные решения «под ключ».

В результате, мы можем помочь со всеми необходимыми вопросами:

- с подбором жилья или офиса;

- проверкой ликвидности объекта;

- с выбором банка и лучшего предложения по ипотеке;

- оформлением и заверением всех документов;

- грамотной юридической и финансовой консультацией.

Если для вас важно решить вопрос быстро и надёжно, при этом получить лучший вариант из возможных предложений — обращайтесь к нам!