Налоговая гавань – это территория или страна, которая предоставляет резидентам и нерезидентам льготы по налогообложению, упрощает ведение предпринимательской деятельности. Второе, более известное название – офшорная зона или финансовый центр-офшор. Предприятия в таких юрисдикциях работают с разной степенью прозрачности, пользуются очень выгодными условиями благодаря:

- Низким или нулевым ставкам налогов.

- Минимальному контролю со стороны государства, фискальных органов.

- Простоте регистрации компаний для нерезидентов.

Не удивительно, что бизнесмены, стремящиеся снизить затраты, ищут возможность зарегистрировать компанию в офшорной зоне. Действие считается законным при условии, что фискальная служба страны основной юрисдикции бизнесмена поставлена об этом в известность. Хотя более распространенной практикой является теневое выведение капитала в офшоры.

Что такое налоговая гавань?

Юрисдикций с нулевым или минимальным налогообложением корпоративных и личных доходов в мире около сотни. Они предоставляют нерезидентам условия для предпринимательства, более привлекательные чем те, что предлагают их страны.

Вывод капиталов в такие гавани стал популярным способом оптимизации налогов, поскольку:

- Часть офшоров находится в бедных островных государствах, территориально удаленных от ведущих финансовых центров.

- Их власти оберегают коммерческие тайны нерезидентов. Ведь для этих стран основание иностранных компаний является едва не главным источником поступлений в бюджет.

- Вести хозяйственную деятельность здесь выгодно, поскольку ни компании, ни руководители юрисдикций не заинтересованы в утечке информации. Фискальным службам бывает очень сложно проверить регистрацию бизнеса нерезидентов в офшорах.

К чему это приводит? Мы проанализировали информацию из свободных источников.

Что надо учитывать, выбирая офшор:

- Льготы по налогообложению для иностранных предпринимателей.

- Статус юрисдикции, которая может быть как классическим офшором, так и территорией, обладающей особым экономическим статусом.

- Политическую и социальную стабильность региона.

- Наличие приемлемых по комфорту, безопасности условий жизни для персонала.

Сумма денег, выведенных в «тихие гавани» без налогов, может достигать от 20 до 32 триллионов долларов США.

Разновидности налоговых гаваней

Их различают по многим признакам. Например, по территориальному:

- К европейским офшорным зонам относятся Кипр, Мальта, Румыния, Эстония.

- В регионе Персидского залива – это Кувейт, Катар, Бахрейн.

- На африканском континенте – офшорной зоной является только Либерия .

- Офшоры США – расположены на Американских Виргинских островах и в Содружестве Пуэрто-Рико, Вайоминг и Делавэр.

- В Азии – к ним относятся Сингапур и Гонконг.

По налоговой нагрузке на бизнес налоговая гавань может быть:

- Офшором с нулевым налогообложением.

- Зоной с определенными льготами.

- Территорией, имеющей особый экономический статус с быстрой регистрацией бизнеса.

Естественно, что налоговые гавани вызывают огромный интерес.

Рейтинг лучших налоговых гаваней мира

В топ-7 гаваней входят:

- Кипр. Страна является членом ЕС и наиболее популярной у предпринимателей юрисдикцией с корпоративным налогообложением по ставке 12,5%. В последние годы на Кипре изменилось законодательство. Условия работы иностранного бизнеса стали не столь привлекательными. Это приводит к оттоку капитала в другие офшоры. Налогообложение доходов физических лиц на Кипре осуществляется по ставке 20-35%. Физическому лицу для обретения статуса резидента следует находиться на Кипре свыше 181 дня в году.

- Сейшельские Острова и Белиз. За 2 дня и 400 евро нерезидент может стать обладателем собственной частной компании. От уплаты налогов она будет полностью освобождена, точно так же, как от ежегодной отчетности, обязательного аудита и валютного контроля. Дополнительным бонусом для бизнеса в Белизе является упрощенная до минимума регистрация компании.

- Панама. Страна является крупным торговым и финансовым центром. Ее экономика показывает динамичный рост. Бизнесмены ценят офшор за политическую стабильность. От них не требуют годовой отчетности и здесь давно отказались от валютного контроля. Важным преимуществом Панамы стала чрезвычайно недорогая скоростная регистрация предприятий, за которую нужно заплатить от 850 евро.

- Британские Виргинские острова. Входят в число известных офшоров с привлекательными условиями для нерезидентов. Здесь от компаний не требуют ни отчетов, ни налогов. Однако неприятным сюрпризом стало недавнее подписание соглашения про обмен информацией о бенефициарах с Великобританией. Это дает повод зарегистрированным здесь иностранным компаниям сомневаться в конфиденциальности информации об их учредителях. В результате офшор постепенно утрачивает привлекательность в сравнении с другими юрисдикциями.

- Гонконг и Сингапур. Быстрый рост экономики, избыток финансов и трудовых ресурсов служат магнитом для иностранного капитала. В Гонконге и Сингапуре можно зарегистрировать компанию, соответственно, за 1300 и 3600 евро. В обеих странах они обязаны сдавать годовую отчетность. На освобождении от налогов выигрывают предприятия, поставляющие товары и услуги на экспорт.

- Гибралтар. Офшор полностью освобождает предприятия от налогов при обязательном предоставлении годовых отчетов, проведении внешнего аудита и постоянном присутствии секретаря-резидента компании в автономии. Среди минусов следует отметить, что Гибралтар принципиально отказывается подписывать с кем бы то ни было соглашения об избежании двойного налогообложения.

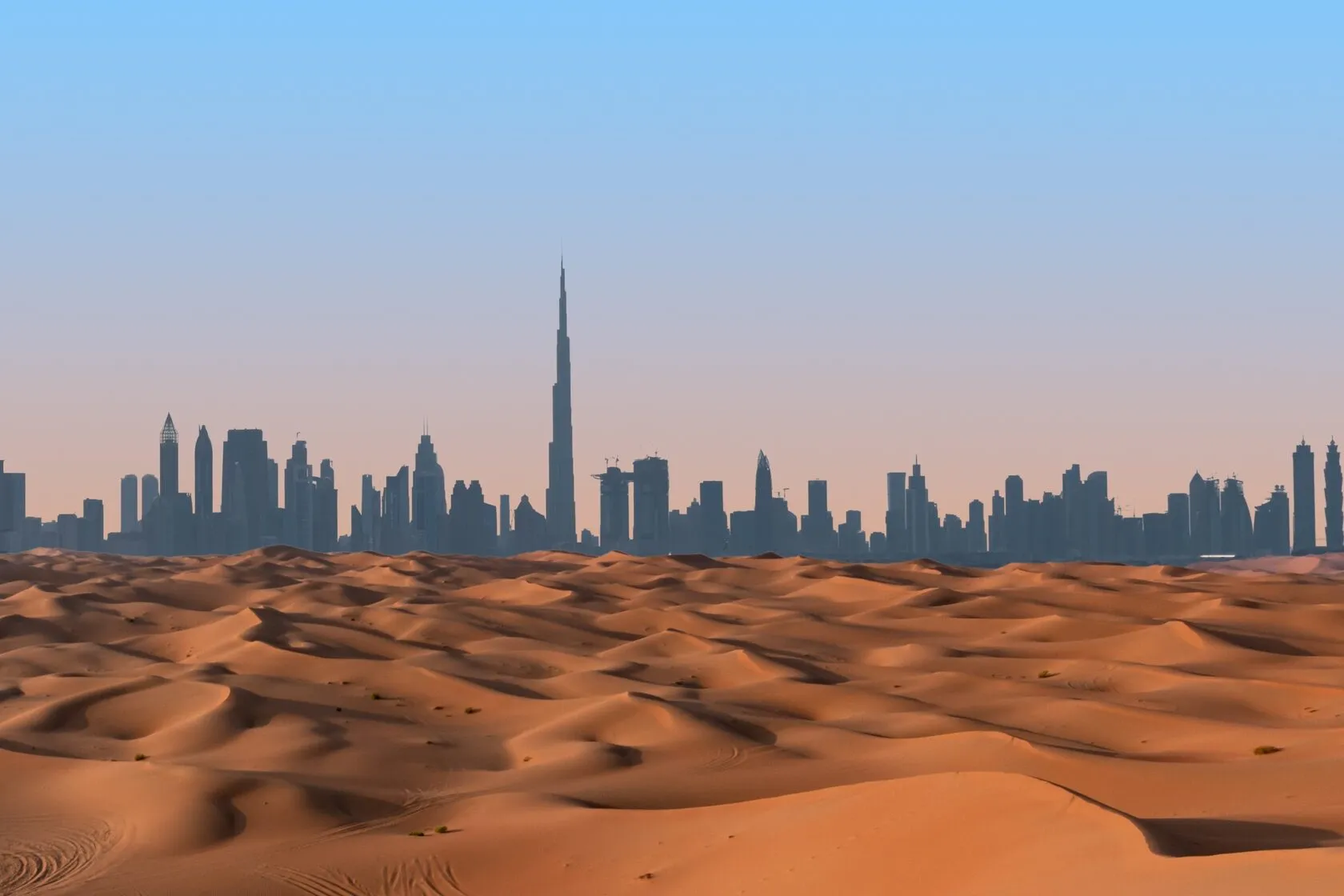

- ОАЭ. В стране много свободных зон, где можно зарегистрировать иностранное предприятие. Это дает его учредителям, членам их семей право на получение вида на жительство на три года. Многие предприятия. как и физические лица, не платят налоги. НДС со ставкой 5% должны платить не все. С 1 июня 2023 года в системе налогообложения ОАЭ появился новый налог со ставкой 9% для компаний с годовым оборотом свыше 375000 дирхамов. Получив ВНЖ, предприниматель с семьей может постоянно жить в стране.

Для вывода в офшоры используются разные схемы, которые позволяют минимизировать налоги, получать сверхприбыль

Как выбрать налоговую гавань для ведения бизнеса?

Выбору обычно предшествует тщательное кропотливое изучение недостатков, преимуществ каждого варианта. Самостоятельно сделать это сложно, учитывая вариативность схем,условий, по которым работают подобные юрисдикции.

Лучше всего обратиться за профессиональной консультацией к менеджерам компании Dynasty Business Adviser. Вы получите полное комплексное сопровождение по любому вопросу, связанному с регистрацией бизнеса.

Открытие компании в налоговой гавани

Хотите зарегистрировать компанию в офшоре? Все пройдет гораздо быстрее и проще, если вы заручитесь поддержкой опытных юристов. Обратите внимание, что данная публикация не является юридической консультацией. Она показывает возможности описанных юрисдикций. Будем рады, если публикация оказалась для вас полезной.