Открытие компании в Объединенных Арабских Эмиратах имеет ряд преимуществ, таких как надёжная банковская система, простота регистрации, развитая инфраструктура, налоговые льготы. Последние особенно актуальны для бизнеса, чья деятельность не связана с товарами, вредными для здоровья: алкоголем, табачными изделиями. При этом также, как во многих других странах мира, в ОАЭ действует налог на добавленную стоимость (VAT/НДС). Он был введен с 1 января 2018 года по инициативе Совета сотрудничества арабских государств Персидского залива (GCC).

Далее в материале мы рассмотрим подробно, что такое VAT налог, на какие предприятия он распространяется, как его рассчитать и другие нюансы по НДС, которые важно знать для ведения бизнеса в ОАЭ.

Что такое НДС?

НДС (налог на добавленную стоимость) — это косвенный налог, который оплачивается всеми участниками цепочки продаж. Его обязаны выплачивать компании государству, годовая выручка которых достигает $102 100, то есть более 375 000 дирхамов. НДС в Эмиратах называется VAT — сокращение от Value Added Tax.

Различие между НДС и налогом с продаж

Налог с продаж — это прямой налог, который взимается только на этапе розничной реализации. Налог НДС начисляется к стоимости товаров или услуг, оплачиваемых потребителем, который может быть как частным лицом, так и компанией, но передает его государству продавец. Косвенным НДС называется потому, что полностью ложится на покупателя: продавец имеет право вычесть эту сумму перед расчётом налоговых обязательств. В то же время при расчёте налога с продаж учитывается валовая стоимость товаров и услуг.

Следует заместить, что в ОАЭ действует система Tax Free для туристов. Она разработана для того, чтобы стимулировать иностранных граждан к покупкам. Принцип работы Такс Фри в Дубае, например, состоит в том, что некоторые магазины ставят на чеках специальную отметку. Она означает, что перед тем как покинуть страну турист может вернуть деньги уплаченные за НДС, предъявив документы о выезде.

Ставка НДС в ОАЭ

НДС взимается по стандартной 5% ставке в каждой цепочке поставок при продаже товаров и услуг. Однако в некоторых случаях ставка налога на добавленную стоимость может составлять 0%. Также существуют условия, при которых предприятия освобождаются от НДС.

Кто является плательщиком НДС в Дубае?

Компании, чей годовой доход потенциально в течение ближайших 30 дней может превысить 375 000 AED, обязаны зарегистрироваться как плательщики НДС в Федеральном налоговом управлении (FTA) и вести отчетность по НДС. Предприятия могут перейти на НДС и по собственной инициативе. Это разрешено в случаях, когда их годовой доход достигает 187 500 AED.

Необходимые условия для перехода на НДС:

- юридическое лицо должно быть зарегистрировано как плательщик налога (taxable person);

- плательщик должен продавать товары и услуги, которые подлежат налогообложению;

- местом реализации товаров должны быть ОАЭ*.

*НДС распространяется на все предприятия, чья сумма годового оборота превышает указанный порог. Однако некоторые компании, которые ведут квалифицированную деятельность, могут быть освобождены от налога на усмотрение Федеральной налоговой службы. Кроме того, в ОАЭ есть несколько зон специального назначения, в которых предприятия освобождаются от уплаты НДС.

Закон об НДС в ОАЭ

В данном разделе мы рассмотрим более детально нюансы относительно НДС: на что начисляется, кто платит НДС при оказании услуг и как оптимизировать налоги.

На какие предприятия распространяется НДС?

Под категорию плательщиков НДС подпадают компании:

- продающие товары или услуги;

- импортеры товаров;

- предприятия, которые подвергаются реверсивному VAT. Что это значит?

Реверсивное начисление НДС в Эмиратах — это особый механизм, при котором обязанность уплаты НДС перекладывается с поставщика на покупателя. Оно применяется к определенным видам операций, таким как строительные услуги, продажа драгоценных металлов, нефти и газа. В таких случаях поставщик не начисляет НДС на счет покупателя, а покупатель сам учитывает его в своей декларации.

Особенности регистрации по НДС

Компании, которые обязаны платить VAT, должны зарегистрироваться в Федеральном налоговом управлении. Для этого необходимо подать заявление, документы о регистрации бизнеса, действующие торговые лицензии, информацию о банковском счете заявителя и т. д. После регистрации компании как плательщика НДС, ей присваивается уникальный налоговый номер (Tax Registration Number, TRN). Он используется для ведения официальной деятельности, то есть для идентификации компании в коммерческих и налоговых целях.

Важно:

- Несоблюдение требования перехода налогоплательщиков на НДС может привести к штрафам. Для решения вопросов регистрации и отчетности лучше обращаться за профессиональной помощью.

- Если сумма торговых операций за 12 месяцев не превысит лимит суммы для добровольной НДС регистрации, налогоплательщик вправе подать заявление в налоговую службу о прекращении деятельности НДС.

НДС в недвижимости

Облагаются ли НДС объекты недвижимости? Начисления напрямую зависят от категории помещения. Жилые объекты при продаже/аренде налогом НДС не облагаются. Физические лица платят только налог на передачу права собственности и регистрационный сбор в размере 4%. Также собственники вносят ежегодный авансовый взнос за содержание жилья. Сумма оплаты устанавливается застройщиком.

Начисляется налог на покупку недвижимости в ОАЭ только при операциях с коммерческими объектами по стандартной ставке НДС — 5%. По сравнению с европейскими странами, где НДС может составлять до 25%, — она является существенно более выгодной. Кроме НДС арендаторы коммерческих помещений оплачивают муниципальный налог в размере 10%.

Как взимается налог?

Предприятия, которые зарегистрированы как плательщики НДС, взимают 5% от имени правительства с конечного потребителя. Для этого процентная ставка добавляется к стоимости товаров и услуг.

В зависимости от вида налога — входящий и исходящий, зависит, на что начисляется НДС, на покупку или продажу:

- Если НДС входящий или реверсивный, сумма 5% начисляется при покупке товаров и услуг. Пример входящего НДС: если покупатель приобретет продукт на сумму 1000 AED, то НДС в сумме 47,62 AED уже в неё войдет. При этом продавец получит чистую сумму продажи 952,38 AED.

- Если НДС исходящий, 5% начисляется при продаже товаров и услуг. Пример исходящего НДС: если покупателю нужен продукт за 1000 AED, он доплачивает 50 AED сверху. Продавец отчитается, что продал товар за 1000 AED, а 50 AED отчислит в налоговую.

Как оптимизировать налоги?

ОАЭ заключили соглашение со 138 странами, которые позволяют резидентам и нерезидентам получить освобождение от двойного налогообложения. Также с 2018 года Эмираты присоединились к CRS — единой системе обмена информацией.

Для получения налоговых льгот нужно получить сертификат налогового резидентства, который действует в течение одного финансового года и сертификат о ведении коммерческой деятельности. Последний позволяет вернуть НДС, уплаченный за пределами ОАЭ.

Кто освобожден или частично освобождён от НДС?

Нулевая ставка VAT может быть применена к предприятиям, чья деятельность связана с:

- экспортом продукции за пределы стран GCC;

- импортом товаров в свободные экономические зоны;

- строительством и продажей жилых объектов, сдачей их в аренду;

- международными пассажирскими перевозками;

- поставками некоторых драгоценных металлов, неочищенной нефти и природного газа;

- продажей земельных участков, на которых отсутствуют постройки;

- предоставлением медицинских, образовательных, финансовых услуг.

Также выше мы упоминали о свободных экономических зонах, в которых НДС не применяется. Это значит, что компании, в них зарегистрированные, освобождаются от уплаты НДС при внутренних и международных операциях. Далее рассмотрим нюансы немного подробнее.

Режим НДС для СЭС в ОАЭ

В Эмиратах есть несколько десятков (на данный момент более 40) “free zones”, то есть — свободных зон, называемых сейчас СЭС. Они могут освобождаться от налога при соблюдении определенных условий на усмотрение налоговой службы. СЭС располагаются в Дубае, Абу-Даби, Шардже и других Эмиратах. Список СЭС можно найти на данной странице.

Сразу предупредим такие вопросы как, есть ли налоги в Дубае: термин “free zones” не означает отсутствие налоговых сборов. Дело в том, что СЭС обычно имеют уникальные правила и регуляции, которые могут отличаться от общих правил, принятых в других Эмиратах.

Эти зоны были созданы специально для привлечения инвесторов. Поэтому в них разрешены:

- 100% владение компанией инвесторами;

- освобождение от налогов на импорт и экспорт;

- репатриация капитала, то есть возможность 100% возврата инвестиций иностранным гражданам.

Для того чтобы получить освобождение от НДС, необходимо соблюдать следующие условия:

- перемещать товары только между указанными зонами;

- учитывать таможенные правила, предусмотренные Советом сотрудничества арабских государств Персидского залива;

- выполнять внутренние процедуры, касающиеся хранения и обработки товаров.

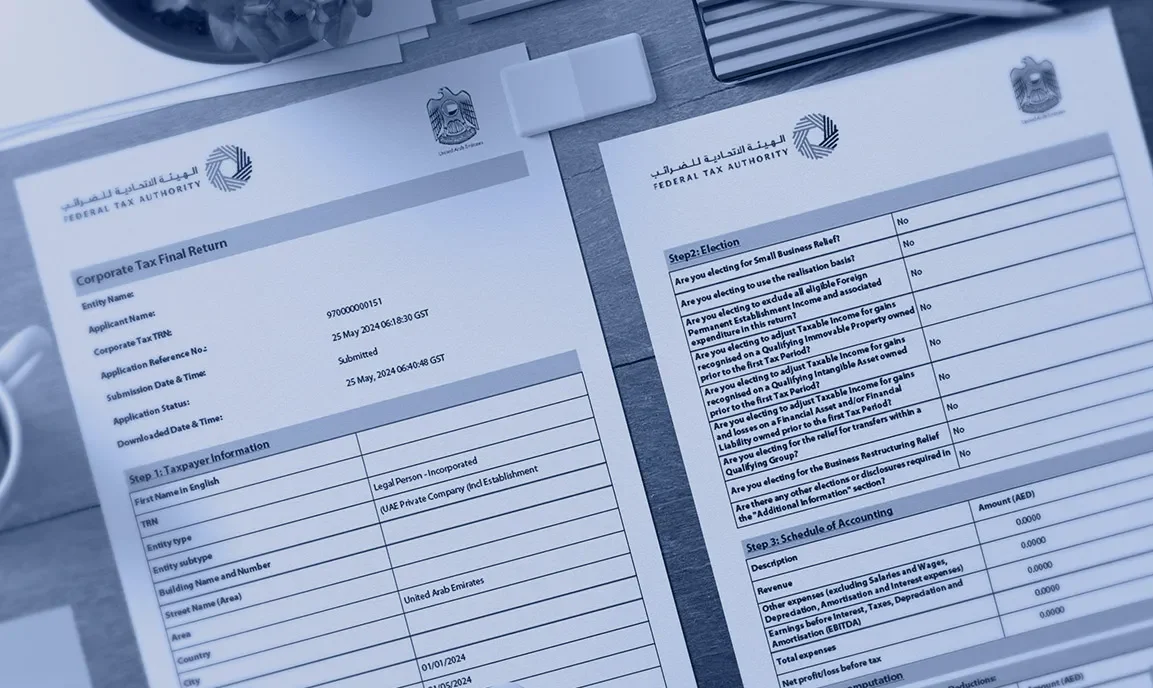

Отчетность и уплата VAT/НДС

Ведение бухгалтерского отчета — обязательное требование законодательства ОАЭ. Несоблюдение этого требования чревато начислением штрафов на внушительные суммы. В отчетность входит ежегодный аудит компании, бухгалтерский отчет о прибыли и убытках, учет всех расходов и доходов, включающих зарплаты и ведение хозяйственной деятельности.

Особенности ведения отчетности

Компании облагаются НДС по месту предоставления услуг или по месту резидентства. Декларации по НДС в FTA подаются на регулярной основе в течение 28 дней после окончания налогового периода:

- Компании с доходом до 150 000 AED подают отчет ежеквартально.

- Компании с доходом более 150 000 AED обязаны подавать отчет ежемесячно.

Важно понимание всех финансовых нюансов и требований законодательства, чтобы заполнять декларации правильно. Оказать помощь в этом вопросе может наша компания, взяв ведение бухгалтерского отчета на себя.

Как рассчитать НДС?

Сумма НДС — это разница между ценой продажи и конечной стоимостью для потребителя. Чтобы узнать, как исключить VAT из общей суммы, бухгалтеры используют определенную схему. Поскольку НДС бывает входящим и исходящим, существует две формулы расчёта:

- Если цена продажи не включает НДС, то формула выглядит следующим образом: Сумма НДС = Цена × (Ставка НДС /100).

- Если цена продажи включает НДС, то формула будет такой: Сумма НДС = Цена × (Ставка НДС /(100 + Ставка НДС)).

Пример расчёта: чему равен НДС, если сумма продажи составляет 100 AED, а ставка VAT — 5%:

- Для исходящего НДС: Сумма НДС = 100 AED х (5/100) = 5 AED.

- Для входящего НДС: Сумма НДС = 100 AED x (5/(100+5)) = 4,76 AED.

Как платить НДС: можно долларами, но лучше купить дирхамы или уточнить, по какому курсу их посчитают в банке.

Какие ещё есть налоги в ОАЭ?

Налоговую систему в ОАЭ по праву можно назвать щадящей, особенно в сравнении с европейскими странами.

Что в неё входит:

- локальные налоги, то есть те, которые действуют в определённом Эмирате: например, если посмотреть, какие налоги есть в Дубае, то самые актуальные — НДС, введенный с 2018 года, и корпоративный налог, появившийся в 2023 году;

- наличие свободных экономических зон с льготными условиями для иностранных предпринимателей;

- налоги для физических лиц;

- различные сборы, такие как туристические, регистрационные за покупку недвижимости, получение лицензий на ведение бизнеса.

Однако учитывая, что в ОАЭ отсутствует ряд сборов, таких как подоходный налог, налог на роскошь, рост капитала и дивиденды, ведение бизнеса и условия для инвестирования здесь являются действительно привлекательными.

Заключение

В данной статье мы рассмотрели актуальную информацию о том, что такое НДС/VAT, для кого он начисляется и как считается. Подведем итоги:

- Если ваша компания продает налогооблагаемые товары, при этом она не зарегистрирована в “designated zones” за 30 дней до достижения предполагаемого оборота в 375 000 дирхамов, следует начать оформление НДС.

- В разных Эмиратах могут действовать разные правила налогообложения, например, многие налоги в Дубае для физических лиц отсутствуют, но есть другие сборы.

- Вы можете снизить налоговую нагрузку, если зарегистрируетесь как налоговый резидент, а ещё лучше — откроете компанию в свободной экономической зоне.

Выше представлена информация исключительно в ознакомительных целях. Поскольку актуальность информации быстро меняется, например НДС в Дубае в 2024 году действует не во всех зонах, но к 2025 году ситуация может измениться. Если вам нужна профессиональная помощь в вопросах, касающихся регистрации компании, оформления резидентства или ведения бухгалтерской отчетности, обращайтесь к менеджерам Dynasty Business Adviser!