Зачем получать сертификат?

Главная причина – это отсутствие двойного налогообложения. Арабские Эмираты заключили льготные договоры с 142 государствами СНГ, Европы, Азии, а также Северной и Южной Америки.

Благодаря соглашениям статус налогового резидента ОАЭ на международном уровне дает:

- снижение или нулевую ставку подоходного налога для физлиц;

- минимизацию корпоративных налогов для бизнеса;

- конфиденциальные финансовые операции;

- упрощение трансграничной торговли и инвестиций;

- право вернуть налоговую переплату за рубежом.

Наличие сертификата показывает иностранным налоговым органам, что вы законно и прозрачно ведете финансовую деятельность.

Типы документа

Сертификат, выдаваемый Федеральным налоговым управлением ОАЭ (FTA), не универсальный для всех. В зависимости от назначения есть:

- Tax Residence Certificate For Domestic Tax Purposes (DTP) (более 90 дней пребывания) – подтверждает, что вы являетесь резидентом, но принимается только локальными структурами внутри ОАЭ (банками, госучреждениями).

- Tax Residence Certificate for Tax Treaty Purposes (TTP) (более 182 дней пребывания) для физ/юрлиц – международное подтверждение резидентства. При предоставлении в органы других стран освобождает от двойного налогообложения, снижает ставки по дивидендам, процентам и роялти.

Оба типа гарантируют защиту при автоматическом обмене (CRS/CIPS). Учтите, что правила получения документа часто меняются. Например, сегодня уже не всегда нужно менять гражданство или постоянно проживать на территории Арабских Эмиратов.

Сертификат налогового резидента ОАЭ: условия получения

Процедура оформления сертификата резидентства проходится легко, если вы реально живете, работаете и активно тратите деньги на территории страны. Особенно, если вы можете это подтвердить. Документ может выдать любой эмират на срок действия в 1 год.

Физические лица

Страна готова признать физическое лицо резидентом, когда оно находится в Арабских Эмиратах больше 183 дней за последние 12 месяцев. При этом основное место жительства и центр жизненных интересов должны находиться в стране.

Также возможен вариант выдачи после пребывания 90+ дней в год. Но тогда у вас должны быть действующая резидент-виза, а также одно из этих:

- постоянное место проживания, причем неважно аренда или собственность;

- трудовой контракт или бизнес в ОАЭ.

При первом варианте вы получаете сертификат типа DTP, а при втором – TTP.

На этом список официальных требований не заканчивается. Опыт Dynasty Business Adviser показывает, что FTA также обращает внимание на:

- банковскую активность последние 6-12 месяцев;

- регулярность поступлений и трат на личном счете;

- длительность аренды – нужно минимум 6-12 месяцев, краткосрочные контракты не считаются хорошим аргументом;

- наличие оплаты коммунальных услуг;

- то, проходит ли ваш доход через ОАЭ;

- отсутствие признаков налогового резидентства в другой стране.

Одним из решений задачи, как стать налоговым резидентом ОАЭ и доказать серьезность ваших намерений будет открытие компании. Но это не обязательное условие, актуально только если вы действительно желаете развивать бизнес под юрисдикцией Арабских Эмиратов.

Юридические лица

Налоговое резидентство ОАЭ для юридического лица требует:

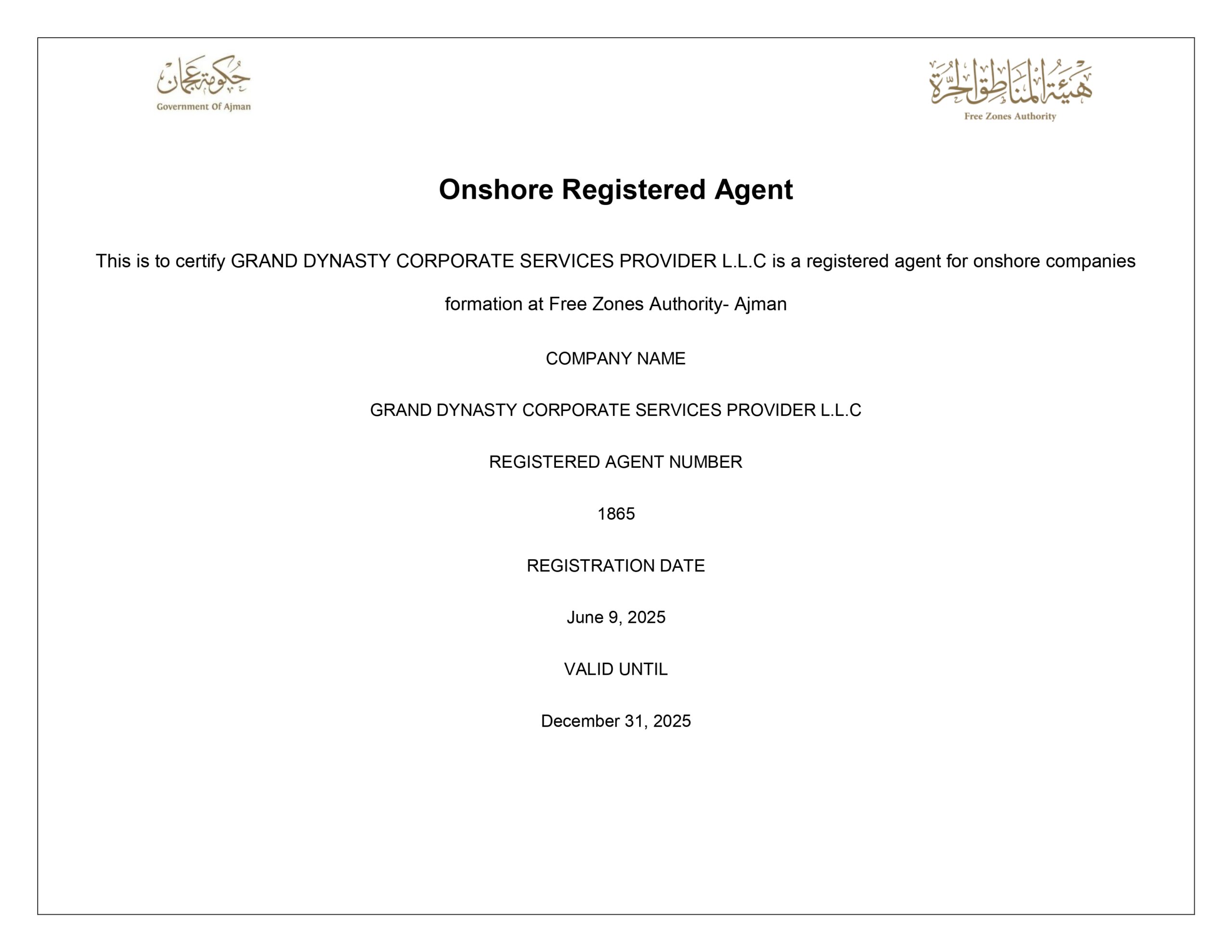

- официальной регистрации компании в стране, при этом не имеет значения тип лицензии – mainland или free zone подходят одинаково;

- реальной, а не только документальной деятельности на территории Эмиратов;

- чтобы ключевые решения принимались в ОАЭ.

Чтобы решить реален ли ваш бизнес или нет, FTA оценивает его по ESR (Economic Substance Regulations). Это набор правил, по которым можно доказать, что деятельность совершается не только на бумаге. Они смотрят на:

- наличие офиса (Ejari, flexi-desk);

- то, есть ли официальные сотрудники, оформленные в ОАЭ;

- то, что по факту делает компания и соответствует ли это полученной лицензии;

- движение средств по счету;

- операционную активность и расходы.

Если FTA посчитает, что все в порядке, то компания получит Tax Residency Certificate достаточно быстро.

Главные ошибки и причины отказа

Государственные органы должны убедиться, что вы по-настоящему будете полезны экономике страны. Поэтому они тщательно проверяют документы на правильность, особенно пристально смотря на соответствие заявленных данных реальности.

Например, вы не получите сертификат налогового резидента для физического лица, если:

- дней пребывания мало;

- доход невозможно подтвердить;

- у вас отсутствует договор аренды или он подписан менее, чем на 6 месяцев;

- вы неактивно пользуетесь счетом в банке;

- адреса и даты в документах не сходятся;

- есть признаки налогового резидентства в другой стране.

Юрлицо может не получить налоговое резидентство Дубай из-за:

- ошибок в документах;

- отсутствия реальной деятельности;

- слабого соответствия правилам ESR, когда компания выглядит «пустышкой»;

- того, что отчетность не согласована или аудита вовсе нет;

- пустого банковского счета;

- расхождения лицензии и деятельности по факту;

- отсутствия офиса или формального характера его использования.

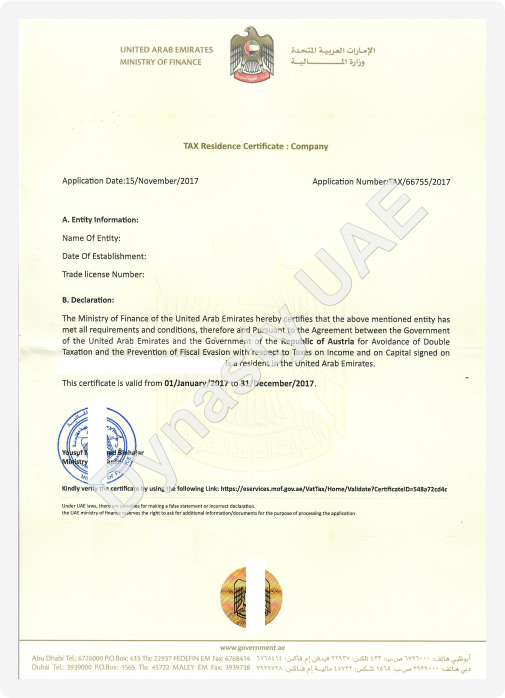

Образец готового сертификата

Документы, необходимые для получения налогового сертификата

Физическое лицо сможет получить сертификат налогового резидента при подаче:

- Паспорта или ID Эмиратов – Emirates ID;

- Резидентской визы – UAE Residence Visa;

- Договора аренды или права собственности на жилье – Ejari или Title Deed;

- Истории выездов и въездов – Travel Report;

- Банковских выписок за 6-12 месяцев;

- Документов, подтверждающих доход – рабочий контракт, бизнес-договоры, трудовая книжка.

- Декларация с объяснением причин физического пребывания в ОАЭ в течение 90-183 дней или более.

Сертификат о налоговом резидентстве в качестве юридического лица можно получить через подачу:

- Торговой лицензии компании – Trade License;

- Учредительных документов – Memorandum/Articles of Association;

- Паспорта или ID Эмиратов директора;

- Договор аренды офиса + регистрация – Lease Agreement / Ejari;

- Аудированной финансовой отчетности;

- Банковских выписок за 6-12 месяцев;

- Списка акционеров.

Стоимость оформления зависит от типа сертификата (DTP или TTP) и лица (физическое/юридическое). Государственный сбор начинается от 1500 USD. Услуги компании Dynasty Business Adviser оговариваются в частном порядке.

Порядок получения сертификата налоговой резиденции

Чтобы сориентировать вас в процедуре получения DTP или TTP, мы приводим типичный план работы Dynasty Business Adviser по вопросу. Его основные шаги:

- Анализ критериев – эксперты нашей компании проверяют ключевые параметры (дни пребывания, документы, активность).

- Сбор требуемых документов, а также дополнительных доказательств. Для этого может потребоваться получение резидентской визы, открытие банковского счета, оформление или покупка готовой компании.

- Оплата государственных сборов.

- Регистрация в FTA портале и выгрузка документов туда.

- Ожидание проверки от FTA – обычно она длится 10-20 рабочих дней. За это время орган может запросить дополнительные документы 1-2 раза.

- Одобрение и получение сертификата в PDF-формате.

- Легализация, если этого требует иностранное государство.

Важно учитывать, что правила и порядок могут измениться в любой момент. Специалисты Dynasty Business Adviser следят за этими изменениями и держат все под контролем. Они помогут оформить налоговое резидентство ОАЭ, чтобы минимизировать налоги.

Получить консультацию

Прайс

Позаботьтесь об статусе резидента заранее, особенно, если вы получаете доходы из ОАЭ или одной из 142 стран-партнеров. Так вы законно получите льготы и протекторат финансов международного уровня.

| Тип документа | Услуга | Стоимость |

|---|---|---|

| Tax Residence Certificate For Domestic Tax Purposes (DTP) (местный) 90+ days |

Сбор за выдачу |

1500 USD |

| Tax Residence Certificate for Tax Treaty Purposes (TTP) (международный, физлицо) 182+ days |

Сбор за выдачу |

2000 USD |

| Tax Residence Certificate for Tax Treaty Purposes (TTP) (международный, юрлицо) 183+ days |

Сбор за выдачу |

По запросу |

Оформление личного адреса проживания в ОАЭ — По запросу

Получить расчет